در مطلب زیر از سایت مدیر منتور می خواهیم درباره مالیات بر عایدی سرمایه توضیح دهیم.

مالیات بر عایدی سرمایه نوعی مالیات است که بر سود حاصل از فروش داراییهایی مانند سهام، املاک و مستغلات یا اشیاء کلکسیونی تعلق میگیرد. نرخ این مالیات به دوره نگهداری دارایی و سطح درآمد مالیاتدهنده بستگی دارد. در ایران، طرح کلی این قانون در سال 1400 به تصویب مجلس رسید، اما هنوز اجرایی نشده است.

درک مالیات بر عایدی سرمایه: راهنمای جامع

مالیات بر عایدی سرمایه(CGT) به عنوان یک عنصر محوری در چشم انداز مالی قلمداد می شود که بر سرمایه گذاران، مالکان خانه و برنامه ریزان مالی به طور یکسان ارائه می شود. مالیات مذکور از سود حاصل از فروش دارایی های غیر موجودی در طول زمان اخذ می شود که قیمت فروش از قیمت خرید بیشتر باشد.

دارایی هایی که معمولاً مشمول این مالیات می شوند شامل سهام، اوراق قرضه، املاک و مستغلات و هر آنچه که در فرآیند گفته شده بگنجد را شامل می شود. هدف تجزیه و تحلیل اصولی ما و رفع پیچیدگی های پیرامون مالیات بر عایدی سرمایه، ارائه شفافیت و بینش ارزشمند برای برنامه ریزی مالی موثر است.

لطفا از پست سرمایه گذاری با سود روزانه دیدن کنید.

مالیات بر عایدی سرمایه (CGT)

مالیات بر عایدی سرمایه از نوعی است که بر سود حاصل از فروش داراییها اعمال میگردد. داراییها میتوانند شامل املاک و مستغلات، سهام، اوراق قرضه، طلا، ارز و حتی وسایل نقلیه باشند. هدف از مالیات، اخذ آن از افرادی است که از افزایش قیمت داراییهای خود سود میبرند.

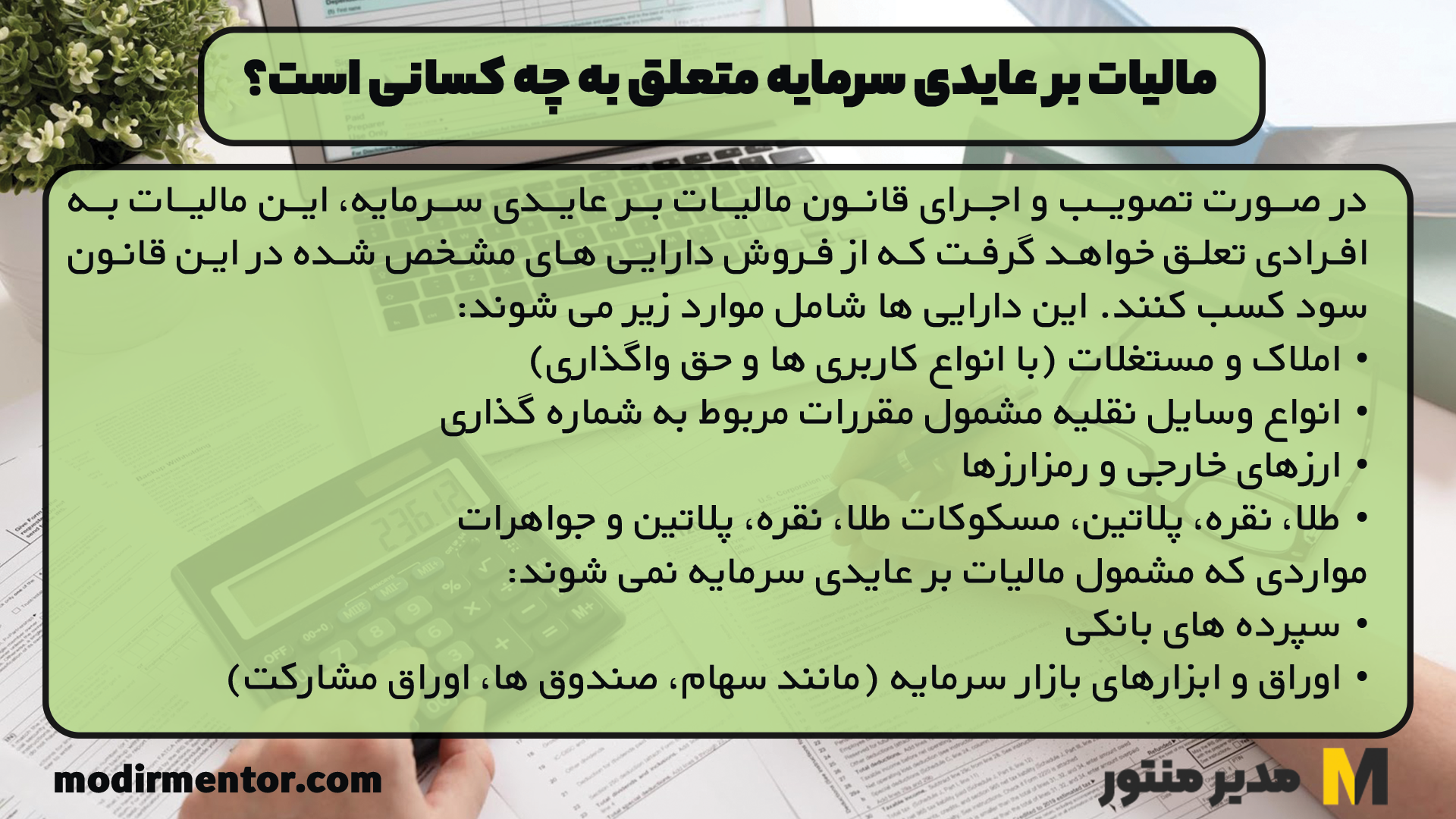

مالیات بر عایدی سرمایه متعلق به چه کسانی است؟

در صورت تصویب و اجرای قانون مالیات بر عایدی سرمایه، مالیات مذکور به افرادی تعلق خواهد گرفت که از فروش دارایی های مشخص شده در این قانون سود کسب کنند، که دارایی ها شامل موارد زیر می شوند:

- املاک و مستغلات (با انواع کاربری ها و حق واگذاری)

- انواع وسایل نقلیه مشمول مقررات مربوط به شماره گذاری

- ارزهای خارجی و رمزارزها

- طلا، نقره، پلاتین، مسکوکات طلا، نقره و جواهرات

مواردی که مشمول مالیات بر عایدی سرمایه نمی شوند:

- سپرده های بانکی

- اوراق و ابزارهای بازار سرمایه (مانند سهام، صندوق ها، اوراق مشارکت)

نکته مهم: حتی اگر تعداد اندکی از دارایی های مشمول را خرید و فروش کنید، ممکن است مشمول مالیات بر عایدی سرمایه شوید.

برای کسب تجربه از افراد ثروتمندی که فقیر بودند روی لینک فوق کلیک نمایید.

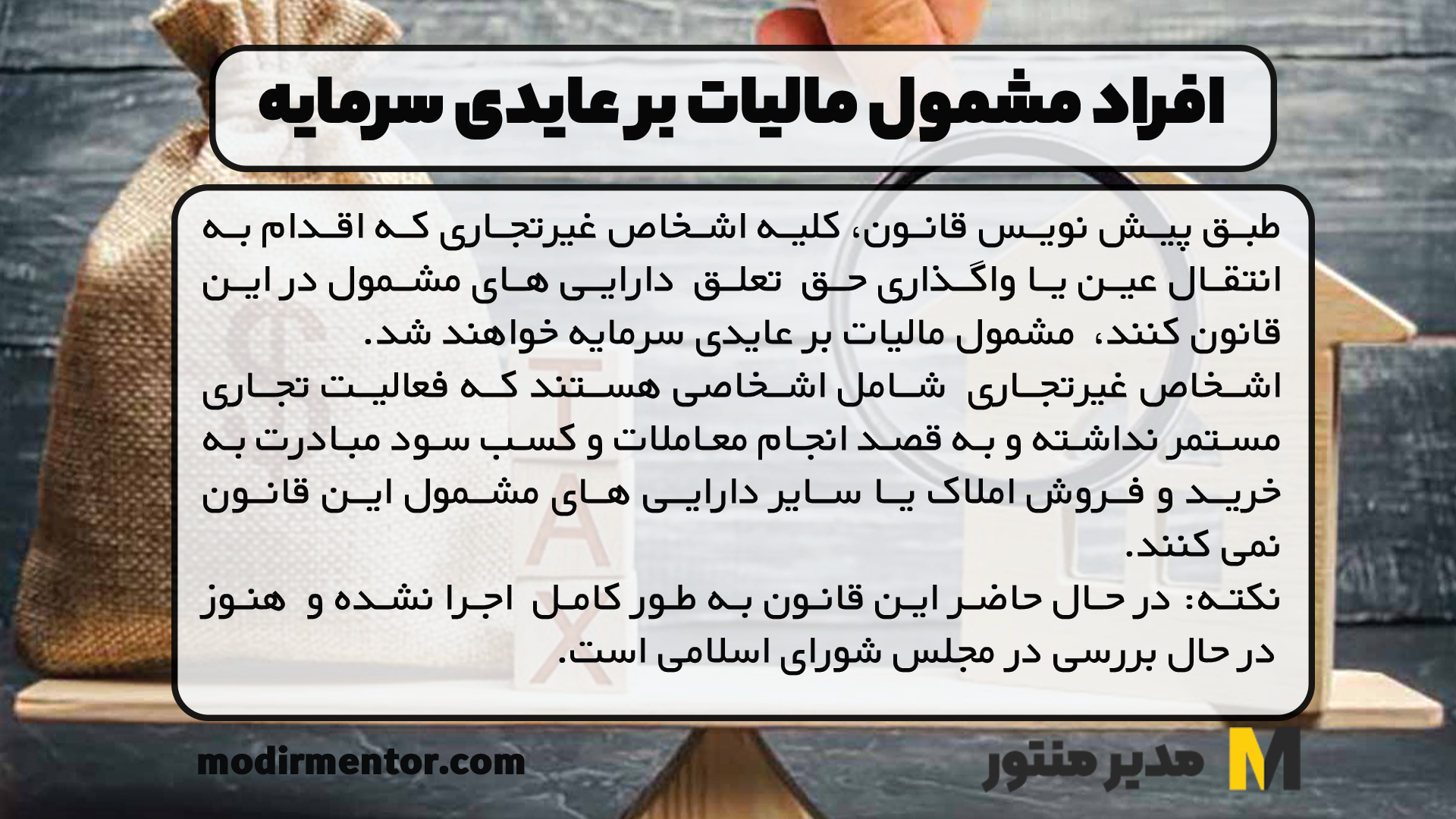

افراد مشمول مالیات بر عایدی سرمایه

طبق پیش نویس قانون، کلیه اشخاص غیرتجاری که اقدام به انتقال عین یا واگذاری حق تعلق دارایی های مشمول در این قانون کنند، مشمول مالیات بر عایدی سرمایه می شوند.

اشخاص غیرتجاری شامل اشخاصی هستند که فعالیت تجاری مستمر نداشته و به قصد انجام معاملات و کسب سود مبادرت به خرید و فروش املاک یا سایر دارایی های مشمول این قانون نمی کنند.

نکته: در حال حاضر قانون ذکر شده به طور کامل اجرا نمی شود و هنوز در حال بررسی در مجلس شورای اسلامی است.

مزایای مالیات بر عایدی سرمایه

- کاهش سوداگری: یکی از مزایای اصلی مالیات بر عایدی سرمایه، این است که میتواند به کاهش سوداگری در بازارهای مالی کمک کند. هنگامی که افراد میدانند که باید از سود حاصل از فروش داراییهای خود مالیات بپردازند، ممکن است تمایل کمتری به خرید و فروش سریع داراییها داشته و در عوض، تمایل بیشتری به نگهداری بلندمدت آن ها پیدا کنند.

- افزایش درآمد دولت: مالیات بر عایدی سرمایه میتواند منبع درآمد قابل توجهی برای دولتها باشد. درآمد فوق میتواند برای تامین مالی برنامههای مختلف از جمله آموزش، بهداشت و زیرساختها استفاده شود.

- ایجاد عدالت مالیاتی: مالیات بر عایدی سرمایه میتواند به ایجاد عدالت مالیاتی بیشتر هم کمک کند. مالیات فوق اطمینان میدهد، افرادی که از افزایش قیمت داراییهای خود سود میبرند، به سهم خود مشمول پرداخت مالیات نیز می باشند.

معایب مالیات بر عایدی سرمایه

- پیچیدگی: مالیات بر عایدی سرمایه میتواند یک سیستم مالیاتی پیچیده باشد. محاسبه میزان مالیات بدهی میتواند دشوار و ممکن است به کمک یک متخصص مالیاتی در امر گفته شده نیاز باشد.

- بازارهای نامطلوب: برخی از کارشناسان معتقدند که مالیات بر عایدی سرمایه میتواند منجر به بازارهای نامطلوب شود، زیرا افراد ممکن است تمایل کمتری به فروش داراییهای خود داشته باشند، حتی اگر ارزش آنها کاهش یابد.

- عدم تناسب: مالیات بر عایدی سرمایه میتواند برای افرادی که از داراییهای خود برای کسب درآمد استفاده میکنند، مانند معامله گران سهام، ظالمانه باشد.

وضعیت فعلی مالیات بر عایدی سرمایه در ایران:

در حال حاضر، قانون مالیات بر عایدی سرمایه در ایران به طور کامل به اجرا گذاشته نشده است. در صورتیکه، لایحه ای در مجلس شورای اسلامی در حال بررسی است که به دنبال وضع مالیات بر عایدی سرمایه بر روی انواع مختلف دارایی ها، از جمله املاک و مستغلات، سهام، اوراق قرضه، طلا، ارز و وسایل نقلیه می باشد.

جزئیات قانون مالیات بر عایدی سرمایه در ایران

قانون مالیات بر عایدی سرمایه که در سال 1401 به تصویب مجلس شورای اسلامی رسید، هنوز در مراحل اولیه اجرا قرار دارد و بسیاری از ابعاد آن نامشخص است. در ادامه به برخی از ابهامات و چالشهای موجود در قانون مذکور اشاره میکنیم:

-

نحوه محاسبه مالیات:

- مبنا: هنوز مشخص نیست که مبنای محاسبه مالیات برای هر نوع دارایی چگونه خواهد بود. به عنوان مثال، برای املاک و مستغلات، آیا مبنای محاسبه قیمت خرید اولیه است یا قیمت روز آن در زمان فروش؟

- تورم: تکلیف لحاظ کردن تورم در محاسبه عایدی و به تبع آن مالیات متعلقه مشخص نیست.

- کسر هزینهها: هنوز مشخص نیست که چه نوع هزینههایی از عایدی قابل کسر خواهد بود و مستندات مورد نیاز برای اثبات هزینهها چیست.

-

داراییهای مشمول:

- رمز ارزها: قانون فعلی به صراحت به رمز ارزها اشاره نکرده و ابهامات زیادی در مورد نحوه محاسبه مالیات بر عایدی دارایی مورد نظر وجود دارد.

- اوراق بهادار: دامنه گسترده اوراق بهادار مشمول مالیات بر عایدی سرمایه نشده و هنوز به طور کامل گزینه فوق مشخص نشده است.

-

معافیتها و تخفیفها:

شرایط و جزئیات معافیتها و تخفیفهای قانونی مشخص نیست.

محدودیتها: هنوز مشخص نیست که هر فرد تا چه سقف و در چه شرایطی میتواند از معافیتها و تخفیفهای مالیاتی استفاده کند.

-

زیرساختها:

سامانههای ثبت و پایش معاملات: هنوز زیرساختهای لازم برای ثبت و پایش دقیق معاملات داراییهای مشمول قانون ذکر شده در کشور به طور کامل فراهم نشده است.

نیروی انسانی: سازمان امور مالیاتی نیاز به نیروهای متخصص برای اجرای قانون فوق دارد.

-

چالشهای اجرایی:

- فرار مالیاتی: احتمال فرار مالیاتی در زمینه دارایی های گفته شده وجود دارد، زیرا ثبت و پایش همه معاملات به طور کامل امکانپذیر نیست.

- پیچیدگی قانون: قانون فعلی پیچیدگیهای زیادی دارد که میتواند منجر به سردرگمی مودیان و مشکلات در اجرای آن شود.

حتی با وجود پیامدهای مالیاتی نیز فروش دارایی، استراتژی های سرمایه گذاری یا برنامه ریزی مالی را در نظر بگیرید، کارشناسان مدیر منتور می توانند کمک های جامعی برای بهینه سازی موقعیت مالیاتی و دستیابی به اهداف مالی شما ارائه دهند.

نرخ پیشنهادی مالیات بر عایدی سرمایه در ایران

میزان نرخ پیشنهادی مالیات بر عایدی سرمایه در ایران بین 5 تا 40 درصد است. که نرخ مصوب به نوع دارایی، مدت زمان نگهداری دارایی و نرخ سود سرمایه بستگی دارد.

لایحه پیشنهادی مالیات بر عایدی سرمایه شامل معافیتهایی برای موارد زیر است:

- فروش خانه اصلی

- فروش داراییهای ارثی

- فروش داراییهایی که برای بیش از 5 سال نگهداری شدهاند

تاثیر مالیات بر عایدی سرمایه بر بازار مسکن:

یکی از نگرانیهای اصلی در مورد مالیات بر عایدی سرمایه، تاثیر آن بر بازار مسکن است. برخی از کارشناسان معتقدند که مالیات مربوطه میتواند منجر به افزایش قیمت مسکن شود، زیرا فروشندگان ممکن است قیمتهای خود را برای جبران مالیات افزایش دهند.

در صورتیکه، طرفداران مالیات بر عایدی سرمایه معتقدند که مالیات مذکور در واقع میتواند به کاهش قیمت مسکن کمک نماید، زیرا تقاضا برای خرید مسکن را کاهش میدهد.

در نهایت، تاثیر مالیات بر عایدی سرمایه بر بازار مسکن به عوامل مختلفی از جمله نرخ مالیات، معافیتها و شرایط اقتصادی کلان بستگی دارد.

معافیت های مالیات بر عایدی مسکن

طبق لایحه پیشنهادی مالیات بر عایدی سرمایه، که هنوز به طور کامل به اجرا گذاشته نشده است، معافیت هایی برای موارد زیر در نظر گرفته شده است:

-

معافیت برای افراد حقیقی:

- معافیت ملکی: هر شخص حقیقی به تعداد همسر و فرزندان بالای 18 سال خود که ملک مسکونی ندارند، میتواند تا سقف 4 واحد مسکونی با سابقه مالکیت بیش از دو سال، بدون این که مشمول مالیات بر عایدی مسکن شوند از قاعده فوق مستثنا باشند.

نکته: معافیت فقط در صورتی قابل اعمال است که در 5 سال گذشته از آن استفاده نشده باشد.

-

معافیت اراضی کشاورزی:

- اراضی کشاورزی خارج از محدوده شهر: اراضی با کاربری کشاورزی، باغ ها و زمین های زراعی خارج از حریم شهر (به جز باغ ویلاها) از مالیات بر عایدی سرمایه معاف هستند.

شرایط معافیت:

- سابقه مالکیت بیش از 3 سال

- کشت زراعی در حداقل 3 سال از دوره 5 ساله قبل از فروش

-

معافیت نقل و انتقالات اولیه املاک:

- اولین نقل و انتقال پس از اخذ پروانه ساخت: اولین معامله یک واحد مسکونی پس از اخذ پروانه ساختمانی، به شرطی که بیش از 4 سال از تاریخ اخذ پروانه نگذشته باشد، از مالیات بر عایدی مسکن معاف است.

- اولین نقل و انتقال پس از صدور گواهی پایان کار: اولین انتقال واحد مسکونی پس از دریافت گواهی پایان کار نیز از مالیات بر عایدی مسکن معاف می باشد.

مالیات بر عایدی طلا، ارز و رمز ارز در ایران

قانون جدیدی در ایران به تصویب رسیده که به موجب آن، کسب سود از طریق خرید و فروش طلا، ارز و رمز ارز مشمول مالیات خواهد شد. قانون ذکر شده که به عنوان«مالیات بر عایدی سرمایه» شناخته میشود، شامل موارد زیر است:

- نرخ مالیات: نرخ مالیات بر عایدی سرمایه برای طلا و ارز بر اساس دوره نگهداری دارایی محاسبه میشود:

- کمتر از یک سال: 30 درصد

- بین یک تا دو سال: 20 درصد

- بیش از دو سال: 10 درصد

- معافیتها:

- طلا: هر شخص حقیقی بالای 18 سال میتواند تا سقف 200 گرم طلای 18 عیار در سال را بدون پرداخت مالیات به فروش برساند. معافیت مذکور در صورتی اعمال میشود که فرد در پنج سال گذشته از آن استفاده نکرده باشد.

- ارز: افراد حقیقی تا سقف 2000 یورو (معادل تقریباً 2400 دلار) از پرداخت مالیات بر عایدی ارز معاف هستند.

مالیات بر عایدی سرمایه خودرو: چه کسانی مشمول میشوند و نرخ آن چقدر است؟

مالیات بر عایدی سرمایه خودرو نوعی مالیات است که بر سود حاصل از فروش خودروهایی که کمتر از 3 سال در مالکیت افراد بوده است، اعمال میشود.

- نرخ مالیات:

- کمتر از 1 سال: 30 درصد

- 1 تا 2 سال: 20 درصد

- 2 تا 3 سال: 10 درصد

- معافیت ها:

- 4 خودرو به ازای هر خانوار: به تعداد اعضای خانوار تا سقف 4 خودرو معافیت مالیاتی تعلق میگیرد.

- خودروی شخصی با سابقه مالکیت بیش از 2 سال: در صورتی که خودرو پلاک شخصی داشته باشد، متعلق به اشخاص غیرتجاری بالای 18 سال، با دوره تملک بیش از 2 سال و تنها وسیله نقلیه پلاک شخصی فرد باشد، از مالیات معاف خواهد بود.

سود سرمایه بلند مدت در مقابل کوتاه مدت: پیامدهای استراتژیک

تمایز بین سود سرمایه بلندمدت و کوتاه مدت صرفاً موقتی نیست. بلکه یک بعد استراتژیک در برنامه ریزی مالی است که بر تصمیمات سرمایه گذاری و بدهی های مالیاتی تأثیر می گذارد. سود سرمایه بلندمدت از کاهش نرخ های مالیات، تشویق سرمایه گذاری بلندمدت و کمک به ثبات مالی بهره می برد. برعکس، سود سرمایه کوتاه مدت با نرخ مصوب مالیات بر درآمد عایدی افراد مشمول می تواند به میزان قابل توجهی افزایش یابد.

با استفاده از تخصص و راهنمایی مدیر منتور، می توانید تصمیمات آگاهانه ای اتخاذ نمایید که با اهداف مالی مختص به شما همسو باشد و خطرات احتمالی مرتبط با تعهدات مالیات بر عایدی سرمایه را کاهش دهد.

نتیجه گیری

مفهوم مالیات بر عایدی سرمایه شامل مالیات بر سود حاصل از فروش دارایی است که اجرای آن بر اساس کشور و نوع دارایی شخص متفاوت می باشد. در حالی که هدف آن تضمین مالیات منصفانه و مهار سفته بازی و در عین حال ایجاد درآمد برای برنامه های دولتی است، همچنین پیچیدگی هایی را در محاسبه و انحرافات احتمالی بازار مشخص می کند.

در ایران، اگرچه لایحه مالیات بر عایدی سرمایه در دست بررسی است، اجرای کامل آن همچنان در حال تحقیق می باشد، که نشاندهنده بررسی مداوم در مورد تأثیر بالقوه آن بر اقتصاد و افراد است.

برای راهنمایی شخصی در مورد پیامدهای مالیات بر عایدی سرمایه متناسب با شرایط فردی، توصیه می شود با کارشناسان و مشاوران مدیر منتور مشورت و همکاری نمایید. بینشهای تخصصی و توصیههای مناسب آنها میتواند اطلاعاتی را در مورد این که چگونه مالیات بر عایدی سرمایه بر وضعیت مالی شما تأثیر بگذارد، ارائه نماید و تضمین کند که تصمیمگیری آگاهانه و استراتژیهای بهینه مدیریت مالیاتی را میتوان اجرا نمود.

سؤالات متداول

-

مالیات بر عایدی سرمایه چیست؟

مالیات بر عایدی سرمایه(CGT) بر سود حاصل از فروش دارایی هایی مانند سهام، اوراق قرضه، املاک و مستغلات یا آثار هنری که ارزش آن ها افزایش یافته است، اعمال می گردد. مهم است که بین سود سرمایه کوتاه مدت و بلند مدت تمایز قائل شویم، زیرا مالیات آنها متفاوت می باشد.

سود سرمایه کوتاهمدت شامل داراییهای نگهداری شده برای کمتر از یک سال و با نرخهای درآمدهای معمول مشمول مالیات میشود، در حالی که سود سرمایه بلندمدت مربوط به داراییهایی است که بیش از یک سال نگهداری میشوند و از نرخهای مالیاتی پایینتری برخوردار هستند.

-

چگونه دارایی ما مشمول مالیات می شود؟

نرخ مالیات بر عایدی سرمایه به عوامل مختلفی از جمله مدت زمان نگهداری دارایی، گروه درآمد مالیات دهندگان و نوع دارایی بستگی دارد. نرخ های مالیات بر عایدی سرمایه بلندمدت به طور کلی مطلوب تر است و بسته به سطح درآمد مالیات دهندگان می تواند از 0٪ تا 20٪ متغیر باشد. سودهای کوتاه مدت با نرخ مالیات بر درآمد عادی مالیات دهندگان شامل می شود که می تواند تا 37٪ باشد.

-

آیا قوانین متفاوتی برای مالیات بر املاک و عایدی سرمایه وجود دارد؟

معاملات املاک و مستغلات منحصراً تحت تأثیر مالیات بر عایدی سرمایه قرار می گیرند، به استثناء محل اقامت اولیه که از نظر قانونی متمایز می باشد. در صورتیکه، داراییهای سرمایهگذاری واجد شرایط دارای استثنا نیستند و فروش آن ها ممکن است مالیات بر عایدی قابل توجهی را به همراه داشته باشد. بازپس گیری استهلاک در املاک اجاره ای نیز می تواند بدهی مالیاتی را افزایش دهد، زیرا به عنوان درآمد عادی مشمول مالیات می شود.